我国制冷剂行业分析:三代制冷剂占据主导地位 行业供需格局长期维持紧平衡

来源:观研天下 2023-06-051、制冷剂行业定义、分类及应用领域

制冷剂又称制冷工质、冷媒、雪种,是各种热机中借以完成能量转化的媒介物质。工作原理为利用制冷剂的相变来传递热量,即制冷剂在蒸发器中汽化时吸热,在冷凝器中凝结时放热。当前能用作制冷剂的物质有80多种,最常用的是氨、氟里昂类、水和少数碳氢化合物等。按成分分类,制冷剂可分为单一制冷剂和混合制冷剂:单一制冷剂只含一种化学物质,其热物理性能参数恒定不变,具有较高的能量效率。单一制冷剂可细分为无机化合物、卤代烷、饱和碳氢化合物及不饱和碳氢化合物,目前应用最广的就是氟制冷剂为代表的卤代烷制冷剂;混合制冷剂是由两种或两种以上制冷剂组成的混合物,又可细分为共沸混合制冷剂和非共沸混合制冷剂。

制冷剂主要分类(按成分划分)

资料来源:中国制冷剂行业现状深度研究与发展趋势分析报告(2022-2029年)

由于制冷剂的应用领域太过广泛,且不同领域制冷剂适用的产品不同,很少能够通用的,所以这也是行业发展的最大阻碍,因为大力发展技术的前期必定会带来成本的升高,但是受众面过窄,这部分的成本承担者有限,另外初始用户基数太小,导致传播也慢,运营人员可能很难向领导交代。

2、行业历经五个发展阶段,氟制冷剂产品是行业主流

自从来自美国的发明家雅各布·帕金斯向外界展示了他开发的蒸汽压缩制冷循环技术开启了制冷剂的历史以来,制冷剂行业历经了近200年技术更迭与产业磨砺,逐步走向成熟,期间主流制冷剂包括无氟制冷剂、CFCs-一代制冷剂、HCFCs-二代制冷剂、HFCs-三代制冷剂、HFOs-四代制冷剂。

资料来源:中国制冷剂行业现状深度研究与发展趋势分析报告(2022-2029年)

氟制冷剂凭借良好的热力性能和安全可靠性占据市场主导地位,数据显示,目前国内95%以上制冷空调项目均采用氟为制冷剂。其中,第一代CFCs类氟致冷剂因严重破坏臭氧层已被淘汰,第二代HCFCs类氟致冷剂因破坏臭氧层且温室效应值较高生产配额正处于削减进程中,第四代制冷剂虽然环境友好,但制冷效率低下,安全性较差,且生产成本较高,未规模化应用,第三代氟制冷剂因为不会对臭氧层产生影响,是当前氟制冷剂的主流产品。

我们认为未来5-10年第三代制冷剂都将是氟制冷剂的主流产品,一方面第四代制冷剂成本是第二代制冷剂的四倍、第三代制冷剂的两倍,成本过高难以大规模应用,另一方面技术仍受到西方国家的专利控制,这说明四代要想取代三代至少还需要5-10 年,这也意味着制冷剂行业供给完全锁死且垄断,三代制冷剂依然有很大的需求空间,其价格上涨空间巨大。

3、政策扶持力度加大,行业总产值稳步上升

制冷剂是氟化工行业传统领域的子行业之一,其发展备受国家重视,从2011年到2022以来,国务院、工信部、国家发改委等在产品安全、原材料、渠道建设、就业创业等多个维度发布一系列政策,推动制冷剂行业规范化发展。2011年、2012年工信部分别发布《氟化氢行业准入条件》《氟化氢行业准入公告管理暂行办法》,分别从产业布局、规模工艺与设备、节能降耗与资源综合利用、环境保护、主要产品质量等方面对国内氟化氢行业设置了准入壁垒;2021年2月,国务院发布《关于加快建立健全绿色低碳循环发展经济体系的指导意见》,全面推行清洁生产,依法在“双超双有高耗能”行业实施强制性清洁生产审核。在政策的利好下,制冷剂行业的总产值也在不断提高,数据显示,制冷剂的总产值从2017的6500亿上升至2022年的8000亿元。

制冷剂行业相关政策

资料来源:中国制冷剂行业现状深度研究与发展趋势分析报告(2022-2029年)

4、二代制冷剂市场处于衰退期,三代制冷剂市场高度集中

由于二代制冷剂只用于目前市场的维修用途,四代制冷剂没有规模化应用,市场正处于三代对二代产品的更替期,因此竞争格局也要区分来看。

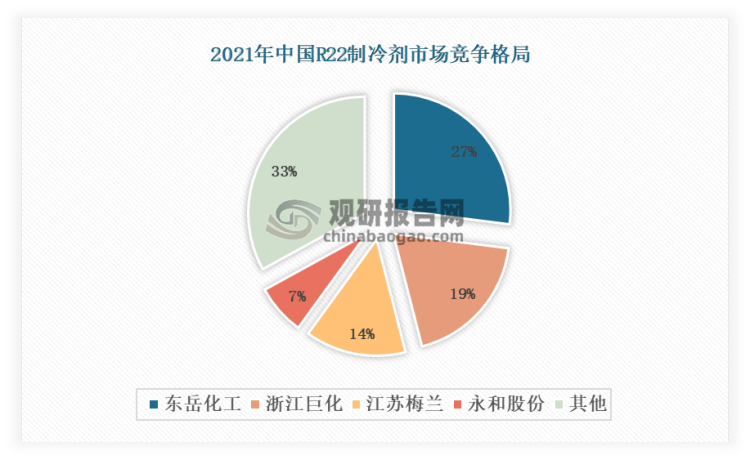

二代制冷剂最具代表性的产品R22,它几乎与第一代制冷剂同时问世,被广泛应用于空调、冷冻、发泡等行业。数据显示,当前我国R22制冷剂品类赛道中,前四大品牌市场集中度为67%,竞争格局较为集中。由于R22的ODP值为0.05,对臭氧层有一定的破坏作用,因此被列为必须被取代的制冷剂,虽然当前在制冷空调产品领域R22占据十分重要的地位,但品类已经处于成熟的衰退期,对于国内的很多中大型制造制冷剂而言,已经在设计、制造、运行和维修方面具有十多年的基础,市场份额更多反映为企业经营优势,竞争格局已经成熟,龙头企业正在积极寻求突破,建立更成熟完善的企业治理模式。

资料来源:中国制冷剂行业现状深度研究与发展趋势分析报告(2022-2029年)

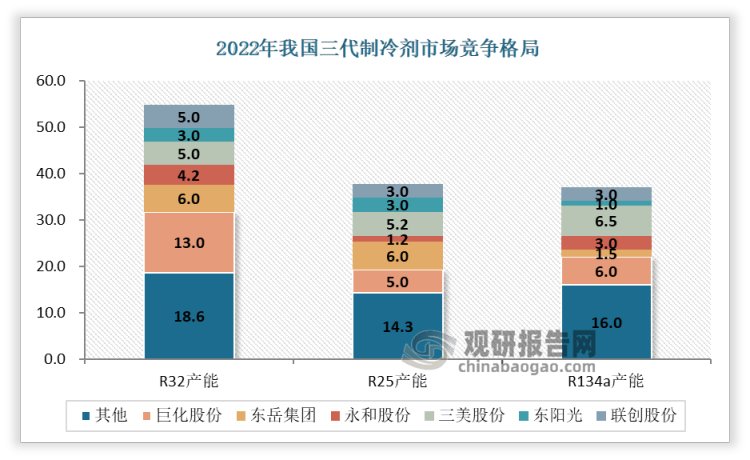

第三代制冷剂市场方面,R32是三代制冷剂中产能占比最大的一类,行业竞争格局较为集中,R125制冷剂,行业竞争格局较为分散,R134a 制冷剂小企业进驻较少,主要产能集中在头部企业。总体来看,由于国内主流制冷剂生产企业已经充分具备大规模生产三代制冷剂的能力,行业集中度较高,市场份额更多反映为先发优势,竞争格局基本成熟。

资料来源:中国制冷剂行业现状深度研究与发展趋势分析报告(2022-2029年)

第四代制冷剂市场方面,参与者众多,但在国内没有规模化应用,竞争环境不成熟,目前我国拥有第四代制冷剂生产能力的企业主要有巨化股份、中欣氟材和联创股份,产能较少,只有2.8万吨左右。海外四代制冷剂已经实现逐步替代,美国霍尼韦尔与杜邦公司共同开发的环保型制冷剂已经在欧美市场得到大力推广,科慕、阿科玛也在该领域积极布局。

目前来看第三代制冷剂虽然不破坏臭氧层,但是存在明显的温室效应,短时间内想要淘汰三代制冷剂还要考虑费用和市场接受度的问题,但从长期来看,在碳中和的背景下,环境友好型的第四代制冷剂未来必将替代现有的二、三代制冷剂,国内仍在观望的相关企业或许可以参考海外公司的前瞻性战略布局。

5、持续缩减供应量,未来行业将产生巨大缺口

从供应端来看,虽然当前二代制冷剂仍在广泛应用,但到2025年供应量将削减67.5%,后续会越来越少,市场份额将小于9万吨;三代制冷剂产能扩张也已经进入尾声阶段,根据《蒙特利尔议定书》基加利修正案规定,三代制冷剂将以2020 至2022 年使用量作为“基线”, 2024年以后供给总量只减不增,未来R134A供应或将持续趋紧。

从需求端来看,制冷剂需求主要来自下游空调和冰箱的新增需求和维修需求,以及满足海外国家制冷剂使用的出口需求。新一轮“家电下乡”政策和后疫情时代居家办公学习场景会刺激新一轮冰箱/空调置换和促进购买大冰箱意愿,这些新增设备的销量增长有望继续维持对制冷剂的需求。另外,由于当前海外第三代制冷剂生产厂商已经开始关停部分设备,而现存大量设备仍旧使用较多的第三代制冷剂,因此国外的存量设备维修需求提高也会刺激中国第三代制冷剂出口提升。

综合来看,随着三代制冷剂配额尘埃落定,二代制冷剂配额进一步缩减,制冷剂行业将出现供不应求的局面,预计2023年制冷剂供需格局将在配额落地后开始修复,2024年可能产生较大的缺口,制冷剂将进入供需紧平衡状态。

2021-2025年我国制冷剂行业供需情况分析

资料来源:中国制冷剂行业现状深度研究与发展趋势分析报告(2022-2029年)

从需求端来看,目前空调和冰箱行业的需求较为稳定,行业主要增量市场在于冷链行业和氟化工新材料,但是这部分占比非常小,所以总体来看,制冷剂的需求增长幅度是非常小的,但这也耐不住供给逐年下降,必然会逐年提价,而且还不会影响下游需求,利润会逐年释放出来。

6、行业替代来自内部升级,可持续发展是行业未来趋势

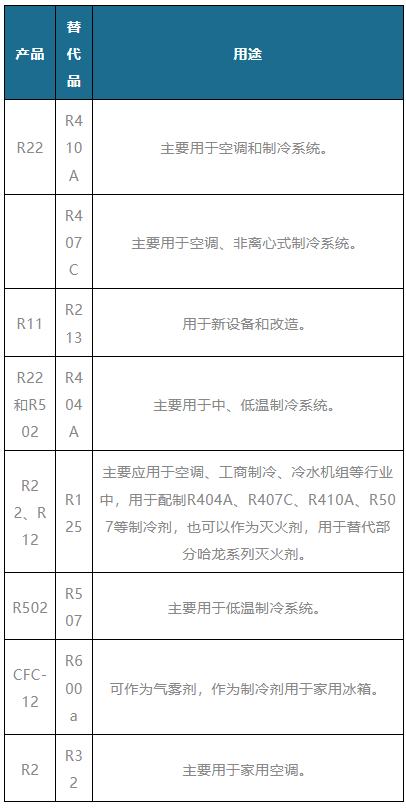

制冷剂行业没有无替代品,替代来自内部产品型号、技术的升级。例如:R410A可作为R22的长期替代品,主要用于空调和制冷系统;R407C作为R22的长期替代品主要用于空调、非离心式制冷系统;R404A作为R22和R502的长期替代品,主要用于中、低温制冷系统。

常用制冷剂的替代品

资料来源:中国制冷剂行业现状深度研究与发展趋势分析报告(2022-2029年)

从目前替代品的趋势来看,新的替代品主要遵循以下五条原则:1)臭氧损耗潜值ODP和变暖影响总当量TEWI越低越好;2)优良的热力性能;3)制冷剂的毒性可燃性低,有较高的安全性;4)系统的耐久性,包括热力学、化学稳定性和材料与油的相容性等;5)制冷剂的制造成本要低,铲工艺要简单,便于推广。这也反映出未来制冷剂行业的发展趋势,制冷剂朝着天然可再生趋势发展已势不可挡。

目前来看,现阶段制冷剂的更新替代主要是遵循逐渐替代的原则:用环境参数好的制冷剂替代环境参数差的制冷剂。长期来看,可能需要结合不同国家的国情、不同地区的实际特点来决定更新替代的方向。

扫一扫

扫一扫